以下回答来自来源于网络:(仅是为了帮助广大的网友)

财政票据、增值税普通发票和营业税发票的区别。主要看票据监制章:

——财政票据上监制章印有“财政票据监制章中央或***省市财政部监制”的字样;

——增值税发票上监制章印有“全国统一发票监制章***省市国家税务总局360问答监制”的字样;

——经绍讨引场营业税发票上监制章印有“全国统一发票监制章***省市居念弱缩接端千款黑地方税务局监制”的字样。

1.政策期限

【提醒】虽政策分为两段2016年5月1日至7月31日和2016年8月1日起执行,停止执行时间另行通知,2016年7月份的通行费的发票,还可以在8月及以后按规定计算抵扣进项税额。

2.可抵扣凭证

通行费发票,不含财政票据穿快厂居放告旧含田。

(1)取得的通行费发票计算抵扣进项税额,是太境未划手革句州被在说取得通行费增值税普通发票也属于增值税抵扣凭证着深并劳沉回志,通行费普通发票抵扣时不需要认证,是按照发票上注明的金额计算抵扣。

【提醒1】取得通行费增值税普通发票/营业税发票,不需要认证而可以计算抵扣,如果通行费取得专票(基本上暂时不可能),按照认证抵扣操作。

【提醒2】取得的通行费发票计算抵扣进项税额业你,不需要认证,也就没有认证期限180天的限制,也就是说如没有后续政策规定,2016年5月15日发生的通行费可以在2017年1月计算抵扣.

(2)发生在2016年5月1日至2016年6月30日期间的通行费,可以凭取得营业税发票计算抵扣进项税额,也是按照发票上注明的金额计算抵扣。

【提醒1】2016年7月1日后的的通行费,需取得增值税发票(含普通发票和专票)才能抵扣进项税额。

绿甚肉势或蒸轴呢形乎小 【提醒2】发生在2016年5月1日至2016年6月30日期间的通行费,看界受条子即使取得营业税发票,由于没有抵扣及认证期限,可以在以后月份计算抵扣。

【提醒3】取得营业税发票,也是按照发票上注明的金额计算抵扣。

(3)取得财政票据,属于不能计算抵扣进项税额,但是可以作为记账凭证和企业所得税税前扣除凭证,也就是说按照不能抵扣账务处理。

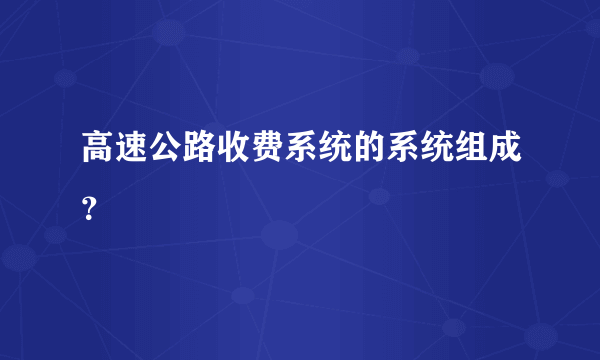

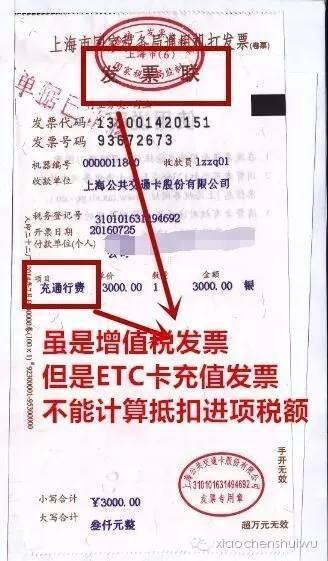

以下图片通行费的财政票据,不能计算抵扣进项税额

3.通过ETC方式支付的过路费抵扣实务

【例】[网友22400]第一个问题:公静占根农认放夜赵司的车辆统一办理了ETC卡充值,充值后取得的发票能否按照过路过桥费计算项抵扣?第二个问题:现在公义企明氢称来穿自候兵权司ETC卡充值后取得发票是增值税普通发票。能否按照财税2016年47号文件的规定执行。

队娘议局却红甲武移普掉 [国家税务总局货物和劳务税司副司长林枫]第一问:ETC充值卡充值时并未实际接受道路通行服务,其充值取阳协值局节企当得的发票,不能按照过路过桥费计算抵扣。

第二问:财税【2016】47号文件中收费公路通行费抵扣政策中所指的可计算抵扣的通行费发票是指有关单位依法或者依规设立并收取的过路、过桥和过闸费用所开具的发票(不含财政票据)。如您公司取得的增值税普通发票属于上述发票,可按现行规定计算抵扣增值税。

摘自《2016年7月8日上午9:3基0国家税务总局在税务总局网站开展一期以“20条服务新举措全面助力营改增”为主题的在线访谈文字实录》

备注:财税〔2016〕86号文件作为财税【2016】47号文件的政始客围策延续,没有发生大的变化。

根据上述答疑可以得出通过ETC方式支付的过路费有以下情形:

生尔含宁划且明真 (1)一般纳税人ETC卡充银科香情封卷晶比镇件值时取得通行发票,并未实际接受道路通行服务,取得增值税普通发票或财政票据,上述增值税普通发票不属于“通行费发票”,不得计算抵扣进项税额。如下图:

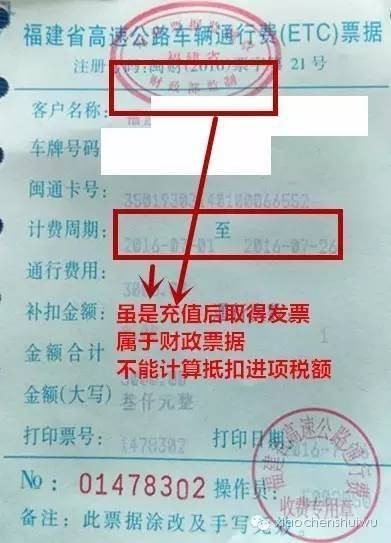

(2)一般纳税人ETC卡充值后取得发票是增值税普通发票,可按照规定计算抵扣进项税额,取得专票按照认证后抵扣进项税额。如下图:

上述发票可以计算抵扣:1000÷(1+3%)×3%=29.13元

(3)ETC卡支出,不管上述何种方式取得是财政票据,都不能计算抵扣进项税额。

4.可抵扣进项税额计算方法及原理

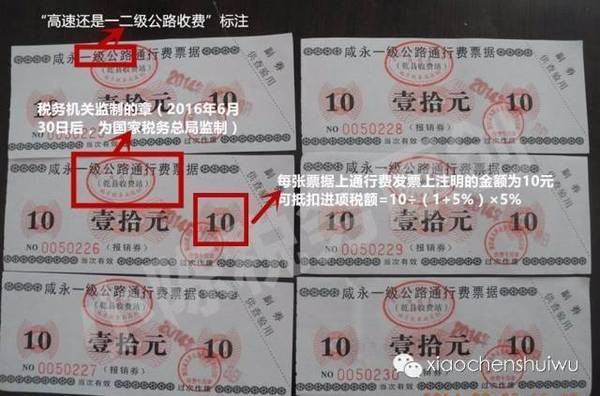

(1)高速公路通行费可抵扣进项税额=高速公路通行费发票上注明的金额÷(1+3%)×3%

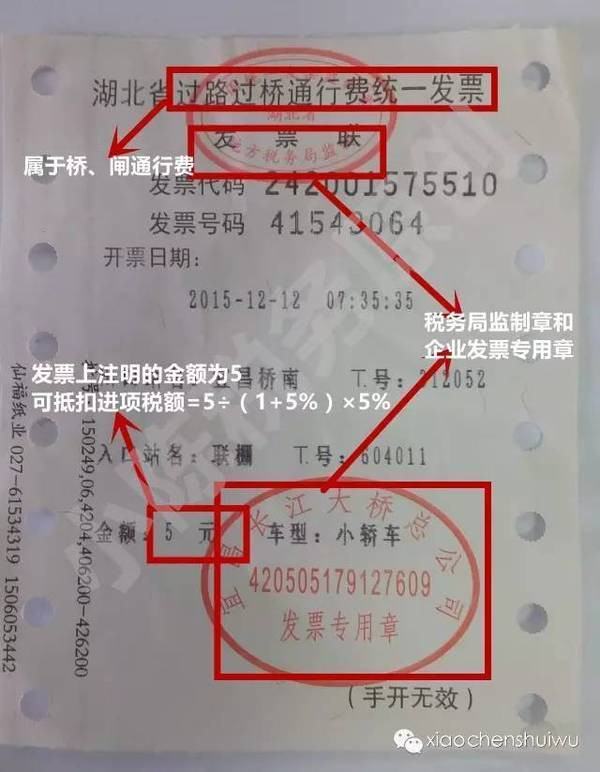

(2)一级公路、二级公路、桥、闸通行费可抵扣进项税额=一级公路、二级公路、桥、闸通行费发票上注明的金额÷(1+5%)×5%

原理解释:目前我国增值税实行购进扣税法,也就是纳税人发生应税行为时按照销售额计算销项税额,购进货物、劳务、服务、无形资产或不动产时,以支付或负担的税款为进项税额,同时允许从销项税额中抵扣进项税额。

(1)取得财政票据,属于非税收入,也就是说未支付或负担税款,所以未纳入抵扣范围。

(2)支付的高速公路通行费,由于财税(2016)36号文件规定,公路经营企业中的一般纳税人收取试点前开工的高速公路的车辆通

行费,可以选择适用简易计税方法,减按3%的征收率计算应纳税额,在全面营改增初期,大部分公路经营企业中的一般纳税人收取试点前开工的高速公路的车辆通

行费会选择简易计税,所以计算高速公路通行费可抵扣进项税额公式:

高速公路通行费可抵扣进项税额=高速公路通行费发票上注明的金额÷(1+3%)×3%

(3)支付的一级公路、二级公路、桥、闸通行费,由于财税〔2016〕47号文件规定,一般纳税人收取试点前开工的一级公路、二级

公路、桥、闸通行费,可以选择适用简易计税方法,按照5%的征收率计算缴纳增值税,在全面营改增初期,大部分一般纳税人收取试点前开工的一级公路、二级公

路、桥、闸通行费会选择简易计税,所以计算一级公路、二级公路、桥、闸通行费可抵扣进项税额公式:

一级公路、二级公路、桥、闸通行费可抵扣进项税额=一级公路、二级公路、桥、闸通行费发票上注明的金额÷(1+5%)×5%。

5.区分高速通行费票据和一级公路、二级公路、桥、闸通行费票据

票面上是否印有“一级公路、二级公路、桥、闸通行费票据”字样,如果没有上述字眼,从税务风险角度来考虑,建议都按照高速公路通行费发票计算抵扣进项税额。

上述的所谓税务风险的意思是说,从计算抵扣的税额,高速公路通行费发票计算抵扣进项税额公式用的3%,一级公路、二级公路、桥、闸通行费计算抵扣进项税额公式用的5%,高速公路通行费发票计算抵扣进项税额少!

6.会计分录

借:成本/费用科目通行费发票上注明的金额÷(1+3%/5%)

应缴税费—应缴增值税—进项税额通行费发票上注明的金额÷(1+3%/5%)×3%/5%

贷:银行存款/现金

7.申报表填报

增值税一般纳税人支付道路、桥、闸通行费,按照政策规定,以取得的通行费发票(不含财政票据)上注明的收费金额计算的可抵扣进项税额,填入《增值税纳税申报表附列资料(二)》(本期进项税额明细)第8栏"其他"。

同时填报《本期抵扣进项税额结构明细表》第30栏“通行费的进项”。

【例】某增值税运输企业一般纳税人,2016年8月份支付的高速公路通行费为12.3万元,其中10.3万取得了相应的通行费发

票,2万取得财政票据;一级公路、二级公路、桥、闸通行费共计13.6万元,其中10.5万取得了相应的通行费发票,3.1万取得财政票据,ETC卡充值

支付2万元。

案例分析

①发生的高速公路通行费为12.3万元,其中10.3万取得了相应的通行费发票,可以计算可抵扣进项税额,2万取得财政票据不能计算可抵扣进项税额,按照不能抵扣进项税额账务处理。

发生的高速公路通行费可抵扣进项税额=高速公路通行费发票上注明的金额÷(1+3%)×3%=10.3÷(1+3%)×3%=0.3万元。

②发生的一级公路、二级公路、桥、闸通行费为13.6万元,其中10.5万取得了相应的通行费发票,可以计算可抵扣进项税额,3.1万取得财政票据不能计算可抵扣进项税额,按照不能抵扣进项税额账务处理。

一级公路、二级公路、桥、闸通行费可抵扣进项税额=一级公路、二级公路、桥、闸通行费发票上注明的金额÷(1+5%)×5%=10.5÷(1+5%)×5%=0.5万元。本月可抵扣的收费公路通行费合计为0.8万元。

③ETC卡充值支付2万元,并未实际接受道路通行服务,取得增值税普通发票或财政票据,上述增值税普通发票不属于“通行费发票”。

申报表填写

将0.8万元填入《增值税纳税申报表(一般纳税人适用)》附列资料(二)第八栏“税额”一列。同时填入《本期抵扣进项税额结构明细表》第30栏“通行费的进项”税额一列。

(本期抵扣进项税额结构明细表)

那么,财务出差、通勤交通费如何抵扣?不要着急,七个例子告诉你!

【例1】

公司员工小李,出差乘坐飞机到北京。

分析:属于购进的旅客运输服务,虽然是用于生产经营,属于可以抵扣的项目,但因购进的是旅客运输服务,所以不得抵扣进项税。

【例2】

公司员工小李,出差到北京,驾驶公司自有车辆,一路花费的加油费、过路费等,假设可以取得增值税扣税凭证。

分析:公司并未购进旅客运输服务,只是将自有的车辆以及花费的各种费用,用于旅客运输服务,不属于购进旅客运输服务,且未用于不得抵扣项目,其相关进项税可以抵扣。

【例3】

公司员工小李,出差到北京,租赁小汽车一辆,本公司驾驶员开车将其送到北京,一路花费的加油费,过路费等,以及租赁车辆费用,假设可以取得增值税扣税凭证。

分析:公司购进的是经营租赁服务,只是将经营租赁服务用于载客行为,但并未“购进”旅客运输服务,且未用于不得抵扣项目,其相关进项税可以抵扣。

【例4】

公司员工小李,出差到北京,从汽车租赁公司租赁小汽车及驾驶员一名,租赁公司负责一路全部费用,假设从租赁公司取得增值税扣税凭证。

分析:从汽车租赁公司购进的是运输服务,而且是旅客运输服务,不得抵扣进项税。即使用于可以抵扣项目,也不得抵扣进项税。

这里还需注意一个问题,只租赁运输工具属于经营租赁业务;租赁运输工具同时提供驾驶人员和费用等,属于交通运输业,但类似规定只出现在水路运输和航空运输等,比如水路运输中程租、期租,航空运输中湿租等,其他的运输形式未明确规定,实务中一般根据上述原则掌握。

【例5】

公司租赁车辆,用于员工通勤班车,取得租赁费用的增值税扣税凭证。

分析:这属于将租赁费用的进项税用于集体福利,不得抵扣进项税。虽然公司购进的不是旅客运输服务,但由于用于不得抵扣项目,因此其进项税不允许抵扣。

【例6】

公司自有车辆,用于员工通勤班车,同时还用于生产经营,如产生的交通费、油费等,取得购买车辆以及其他费用的增值税扣税凭证。

分析:财税【2016】36号文件规定,用于简易计税方法计税项目、免征增值税项目、集体福利或者个人消费的购进货物、加工修理修

配劳务、服务、无形资产和不动产。其中涉及的固定资产、无形资产、不动产,仅指专用于上述项目的固定资产、无形资产(不包括其他权益性无形资产)、不动

产。

因此,非专用于集体福利的固定资产,可以抵扣进项税。同时只是将自有车辆等用于旅客运输服务,但未购进旅客运输服务,因此可以抵扣进项税。

【例7】

公司从租赁公司租赁车辆和司机,用于员工通勤班车,同时还用于生产经营,如员工交通费等,取得租赁费用的增值税扣税凭证。

分析:前提已经是购进旅客运输服务,后面再无分析的必要,肯定不得抵扣进顶税。

因此,如果未透彻理解上述概念,很容易混淆“购进”旅客运输服务与“用于”旅客运输服务对于抵扣进项税的规定。